Неформальная банковская группа Роберта Мусина продолжает рассыпаться — вслед за ТФБ «ушел» Татагропромбанк

Экономика и бизнес 16:07, 05.04.2017

Как костяшки домино падают один за другим банки и структуры, тем или иным образом связанные с Татфондбанком — все активы неформальная группа Роберта Мусина ставила на спасение ТФБ, но ставка не сыграла

Сегодня лицензии лишился Татагропромбанк, что поставило под угрозу и работу единственного в России Центра исламского банкинга. Большим потрясением это не стало — проблемы у кредитной организации начались довольно давно, рейтинги постоянно падали, уровень капитала — снижался.

Именно из-за операций по финансированию компаний, «входящих в неформальную группу» во главе с ТФБ, банк и лишился лицензии, отмечают в пресс-службе Центробанка. Средства не были диверсифицированы, что создавало большие риски. И когда Татфондбанк лишился лицензии, Татагропромбанк «упал» вслед за ним — капитал сразу ушел в минуса больше чем на полмиллиарда рублей.

Немножко истории

Татарстанский Аграрно-Промышленный банк был учрежден в 1999-ом году действующим тогда президентом республики Минтимером Шаймиевым. До 2010-го года организацией владел Резервный фонд президента Татарстана, а в августе 2010-го новым владельцем стал Владимир Суприянович — через баскетбольный клуб «Уникс» он контролировал 99,84% акций компании (данные портала banki.ru). В 2012 году банк приобрели его нынешние владельцы (долями компании владеют больше десятка компаний, но бытует негласное мнение, что организацию через ООО «Новая нефтехимия» контролирует Роберт Мусин).

Банк не был самым крупным даже в Татарстане — ни по активам, ни по развитию сети филиалов и банкоматов. В Казани располагался головной офис, еще 7 допофисов и 2 филиала — в разных городах республики. Общая численность работников (по данным на январь 2016 года) — 157 человек.

Как за полгода скатиться в пропасть

2016 года начинался для банка если не хорошо, то нормально. «Эксперт РА» присвоило Татагропромбанку достаточно высокий рейтинг кредитоспособности по национальной шкале (B++, правда с негативным прогнозом). Позитивными факторами стали высокий уровень достаточности капитала, сбалансированность активов и пассивов по срокам, низкие валютные риски (максимальная позиция, открытая в одной валюте, не превышала 0,1% всего капитала). Положительно оценили эксперты и рост капитала банка — на 220 млн рублей в 2016 году.

Оставались и негативные факторы. Все больше активов концентрировалось на «связанных с банком сторонах», отмечает управляющий директор по банковским рейтингам RAEX (Эксперт РА) Станислав Волков — это увеличивает риск кросс-дефолтов. К тому же банк сильно зависел от вкладов физических лиц и ИП (58,8% пассивов на апрель 2016 года), а практически все средства были привлечены в республике Татарстан («низкая географическая диверсификация»).

Следующий «звоночек» прозвучал в день введения моратория в Татфондбанке — 15 декабря 2016 года. Рейтинг кредитоспособности Татагропромбанка был понижен из-за того, что большая часть средств организации (порядка 12%) были размещены на счетах одного контрагента, финансовое положение которого ухудшалось. Уровень достаточности капитала был еще достаточно высок, но уже спустя две недели — 28 декабря — банку пришлось ввести лимит на выдачу средств вкладчикам до 10 тыс. рублей в сутки (примерно в это время ТФБ начал выплаты физлицам застрахованных средств). А спустя еще пару недель после наступления нового года, по методологии агентства наступил дефолт банка — он более 10 дней не исполнял финансовые обязательства.

Фактически, с того момента, как проблемы ТФБ получили огласку, у Татагропромбанка тоже начались проблемы. Организация находилась в тени «большого брата» — хотя проблемы были явными уже почти полгода назад, вслух о них не говорили.

Причины и следствия по версии ЦБ

К отзыву лицензии привела именно неэффективная система работы банка, рассказала зампред ЦБ Ольга Полякова — Татагропромбанк в основном просто кредитовал собственный бизнес. Также негативно отразилась на финансовой ситуации в банке «операционная зависимость» от ТФБ и «конечного бенефициара». Хотя республика уже лишилась многих игроков банковского сектора (Татфондбанк, Интехбанк, Анкор Банк, Камский Горизонт, Татагропромбанк), ситуация остается контролируемой, а ЦБ продолжает мониторинг, говорит Полякова. Интересно, что почти все республиканские банки, лишившиеся лицензии в последнее время, так или иначе были связаны со структурами Мусина.

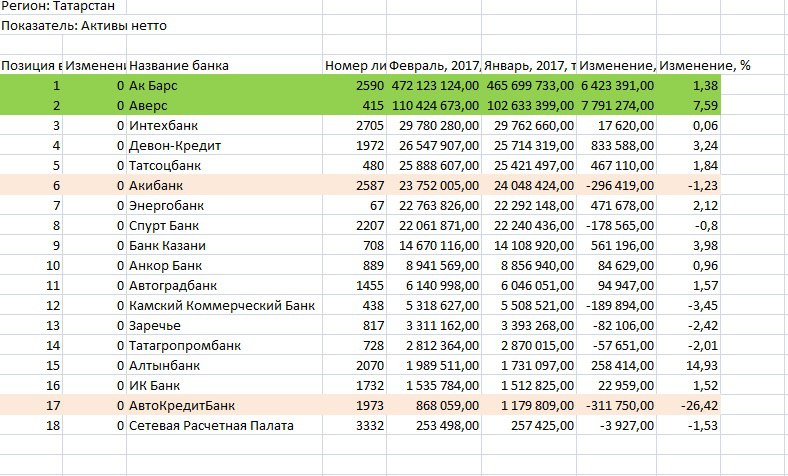

Если сейчас взглянуть на рейтинг банков Татарстана за январь и февраль 2017 года (данные с портала banki.ru), то можно выделить самого крупного игрока — Ак Барс банк. В феврале 2017 года его активы достигли 472 млрд рублей — больше, чем у всех остальных вместе взятых. За месяц (с января на февраль) активы организации выросли на 1,38% (почти 6,5 млрд рублей). На втором месте — банк Аверс, 110,5 млрд рублей в активе, рост на 7,59% (7,7 млрд рублей). Далее расположились 7 банков с активами от 10 до 30 млрд рублей (находящийся на 3 месте Интехбанк лишился лицензии).

Стоит ли искать ответ на вопрос «кто следующий?»

«Узнав о новости многие задавали вопрос — а кто следующий? Но мне кажется ситуация действительно под контролем, а разбирательства, по сути, идут до сих пор лишь по одному делу — Татфондбанка и активами Мусина (сейчас председатель правления ТФБ арестован, на него завели уголовное дело и подозревают в хищении 3 млрд рублей — прим. «Челны24»). Банковский сектор продолжает работать в прежнем режиме, разве что люди теперь более взвешенно и аккуратно подходят к выбору кредитной организации», — рассуждает работник банковской сферы Челнов Рашид.

В любом случае — контроль за банками очень серьезный и горожане вполне могут мониторить ситуацию в своем банке, если подозревают, что у него проблемы.

«Отзыв лицензии у Булгар банка прошел, например, очень спокойно — многие заранее сняли со счетов деньги, начали сотрудничать с другими организациями. Если доступа к официальным документам организации у вас нет, то всегда можно найти более или менее свежую информацию в интернете — по активам, по присвоенным рейтингам, прибили и капиталу», — рассуждает собеседник.

ЦПБ: эксперимент провалился или продолжится

Отзыв лицензии у не слишком крупного (даже для масштабов Татарстана) банка мог бы пройти совсем незаметно. Но пристального внимания заслуживает технически филиал Татагропромбанка — Центр партнерского банкинга по канонам шариата, который был открыт в Казани в марте 2016 года. Это был первый в России центр исламского банкинга и сейчас его работа приостановлена. Представители ЦПБ пока развернутых комментариев не дают, ожидая решения временной администрации, которая сейчас работает в банке. На открытии центра Мусин отмечал, что проект очень важен и провал на экспериментальной площадке нанесет большой уроне репутации банкира (хотя после уголовного дела и падения ТФБ — урон весьма незаметный).

ЦПБ необходимо искать более надежного партнера, отмечает экс-директор центра (до декабря 2016 года) Искандер Исхаков. Для продвижения проекта нужна определенная устойчивость. Но вероятнее всего, что если Татагропромбанка не будет, то не будет и Центра партнерского банкинга. В целом же на исламские финансы есть спрос — рано или поздно новые игроки на этом поле появятся, рынок будет расти и развиваться.

Выплаты вкладчикам Татагропромбанка Агентство по страхованию вкладов планирует начать не позднее 19 апреля — работа по поиску банков-агентов уже началась, их назовут до 11 апреля. Все физлица (в том числе ИП) смогут получить до 1,4 млн рублей страховых выплат (в совокупности по всем счетам в банке). Все, что останется сверху, можно будет попытаться получить в процессе ликвидации банка. Более подробная информация появится на сайте АСВ и сайте Татагропромбанка позднее.

Подготовил Алексей Федоров

Фото: vk.com/tatagroprombank, banki.ruНовости по теме

Популярное

- Рейтинг лояльности к предприятиям Татарстана: "Татэнерго" на последнем месте

- В казанском цирке во время выступления страус напал на зрителей - видео

- На Казань обрушился сильнейший ураган: ветер снес крыши нескольких зданий - фото

- Челнинский лихач протаранил 12 автомобилей - фото

- Бывший мэр Челнов допустил ошибку в декларации о доходах

- 370 татарстанских чиновников наказали за коррупцию в прошлом году

Авто

- Улицу Маршала Жукова открыли после капремонта в Набережных Челнах

- О временном отключении светофоров предупредили челнинцев

- На трассе под Челнами водитель фуры протаранил легковушку, есть пострадавший

- «Москвич» 1948 года выпуска продают за 500 тысяч рублей в Казани

- Авто перевозившего на капоте пассажиров водителя в Татарстане арестовали

Блоги и соцсети

- В тематических сообществах появятся Объявления ВКонтакте

- Жители Татарстана для получения информации в Интернете используют в основном Youtube и «ВКонтакте»

- В новом обзоре соцсетей депутат Госсовета РТ рассказал ка поесть «на халяву»

- Столица Татарстана попала в топ-5 городов России по числу прямых эфиров в «Одноклассниках»

- Челнинские врачи призвали горожан оставаться дома

Криминал

- Житель Татарстан пойдет под суд за попытку дать взятку сотруднику ГИБДД

- Житель Татарстана пойдет под суд за попытку подкупа полицейского

- Зам главы района в Татарстане обвиняется в получении взятки

- Трех жителей Татарстана обвиняют в хищении более 1,1 млрд рублей

- В Татарстане несовершеннолетнего обвиняют в вымогательстве денег у инвалида

Культура

- Программу Дня молодежи-2024 представила мэрия Челнов

- Министр культуры Татарстана ответит на вопросы жителей в прямом эфире

- Минниханов опубликовал видео об итогах реализации нацпроекта «Культура» в Татарстане

- Миллион рублей получил 8-летний скрипач из Челнов на музыкальном конкурсе

- Охрану объектов ОКН в Татарстане обсудят в прямом эфире

Медицина

- Коронавирус "заморозил" капремонт инфекционной больницы Челнов

- Онкодиспансер в Челнах начнет принимать пациентов в январе 2021 года

- Минздрав Татарстана объяснил схему получения бесплатных лекарств от коронавируса

- Минниханов поручил проработать вопрос оперативного обеспечения медпрепаратами жителей Татарстана

- Татарстан получит дополнительно 192 млн рублей на выплаты работающим с ковидными пациентами медикам

Образование и наука

- Дети участников СВО смогут учиться в КФУ бесплатно

- Строительство школы в 65 микрорайоне Челнов завершено на 65%

- В Челнах почти в 3 раза выросло число написавших ЕГЭ на 100 баллов выпускников

- Школу будущего в Челнах показал проект «ТатарстанДа»

- На развитие образования в Татарстане из федерального бюджета за пять лет выделено 28,5 млрд рублей

Общество

- Экс-глава компании в Татарстане пойдет под суд за невыплату зарплаты

- Похолодание ожидается в Татарстане в ближайшие выходные

- Мэр Наиль Магдеев поздравил жителей Набережных Челнов с Днем учителя

- В число лучших учителей России вошла педагог из Набережных Челнов

- Из Набережных Челнов отправили еще 20 тонн шефской и гуманитарной помощи

Политика

- Замом РИКа Набережных Челнов назначен Ильгизар Салимханов

- На выборах в Госсовет Татарстана в Чистопольском районе победил Наиль Залаков

- Раис Татарстана возглавил рейтинг глав регионов по плотности международных контактов

- В статус государств-партнеров БРИКС по итогам саммита в Казани вошли 13 стран

- Президент ОАЭ прибыл в столицу Татарстана для участия в саммите БРИКС

Происшествия

- До суда дошло дело участника пьяного ДТП, напавшего на полицейского в Челнах

- В Татарстане возбуждено уголовное дело после гибели рабочего от удара током

- Экс-начальник детского лагеря в Татарстане пойдет под суд после падения ребенка из окна

- В массовом ДТП в Татарстане погибло двое, еще шестеро пострадало

- Три человека пострадало и двое погибло в ДТП на трассе в Татарстане

Религия

- Ураза-байрам в Татарстане отметят дистанционно

- Минниханов поздравил жителей Татарстана с Днем принятия ислама

- Минниханов встретился с организаторами ифтара в Татарстане

- В Татарстане на 29-летнего экс-имама возбуждено уголовное дело за брак с несовершеннолетней

- В Татарстане запустят межконфессиональное мобильное приложение «Аминь»

Спорт

- Челнинка взяла золото Спартакиады молодежи России по тяжелой атлетике

- В Набережных Челнах состоялся Камский беговой полумарафон

- Челнинский «Камаз» одержал победу в первом домашнем матче

- Челнинский дзюдоист завоевал серебро на турнире «Большой Шлем» в Абу-Даби

- Участие в «Кроссе наций» в Челнах приняло более 10 тысяч человек

Строительство

- Стала известна дата открытия движения по новому мосту через Волгу в Татарстане

- В Челнах появится еще 14 жилых микрорайонов

- Челнам выделили около 400 млн рублей на продолжение Московского проспекта

- Реконструкция моста в Замелекесье в Челнах выполнена почти на 70%

- На строительство трассы М12 Москва – Казань в 2022 году направят более 100 млрд рублей

Экология и окружающая среда

- На «Казаньоргсинтезе» прошла вечерняя экскурсия и дискуссия об экологии

- Худшую по отношению к экологии компанию Татарстана назвал министр Шадриков

- В Татарстане могут ограничить максимально число посетителей Голубых озер

- В Нацбиблиотеке Татарстана пройдет дискуссия о культуре сортировки мусора в Казани

- Самые замусоренные районы Челнов назвали в мэрии

Экономика и бизнес

- В Набережных Челнах в ходе сельхозярмарок реализовано товаров на 31 млн рублей

- Директор компании в Татарстане предстанет перед судом по делу об уклонении от налогов

- Руководитель компании в Татарстане пойдет под суд за невыплату заработной платы

- В Набережных Челнах средняя зарплата превысила 92 тысячи рублей

- На КБК в Набережных Челнах изготовили 10-миллиардный рулон туалетной бумаги